この記事では、独立系のM&Aコンサル「2127 日本M&Aセンターホールディングス」について銘柄分析をしています。(主に2023年9月21日時点の情報に基づいて作成)

連続増配株として「日経連続増配株指数」の構成銘柄となっています。

私自身は「高配当株、累進配当株、連続増配株」を好む配当投資家ですが、その視点から日本M&AセンターHDにどれぐらいの魅力があるか調べた結果をまとめています。

先にポイントだけまとめておきます。

✓独立系のM&Aコンサルティング会社で、中堅・中小企業のM&A仲介で業界最大手

✓2021年12月に「四半期決算において売上を前倒し計上していた」という不祥事が発覚し、その頃から長期の株価低迷

✓配当利回り:3.15%(2023/9/21時点)

✓配当性向:70%超とかなり高い水準

✓連続増配年数:13年(日経連続増配株指数の採用銘柄)

✓株主優待:あり(魚沼産コシヒカリ5kg)

✓配当政策:配当性向60%水準の継続

✓業績は売上高、営業利益ともに成長傾向で良好

✓直近のPER、PBRは過去5年のレンジのいずれも下限

✓過去の配当利回り、PER、PBR水準からすれば「現在の株価は割安」に見えるが、2024/3期決算の動向、コンプライアンス、配当性向など不安要素もあり判断が難しい

以下、一つずつ具体的に見ていきましょう。

日本M&AセンターHDへの投資を検討している方の参考になればうれしいです。

2127 日本M&AセンターHDの「基本情報」

まずは基本的な情報を確認していきます。

| 証券コード | 2127 |

| 銘柄名 | 日本M&Aセンターホールディングス |

| 業種 | サービス |

| 決算月 | 3月 |

| 時価総額 | 2,459億円 |

| 株価 | 729.9円 |

| 予想配当利回り | 3.15% |

| 配当回数 | 2回(中間、期末) |

| PERレンジ(過去5年) | 32.09 ~ 116.61 |

| PER | 21.51 |

| PBRレンジ(過去5年) | 5.81 ~ 28.14 |

| PBR | 5.32 |

| 株主優待 | あり(お米5kg) |

✓配当利回り3.15%で一般的にはまずまずだが、高配当投資家としてはやや物足りない

✓2023/9/21時点のPERとPBRは直近5年の最低値を割っており割安に見える

✓株主優待は「100株以上かつ1年以上継続保有」で魚沼産コシヒカリ5kg

企業概要や特徴

✓日本M&AセンターHDは独立系のM&Aコンサルティング会社

✓中堅・中小企業のM&A仲介で業界最大手

✓成約の9割超が売上高20億円以下の中堅・中小企業

✓設立は1991年4月で、業歴は30年超

✓2021年12月に「四半期決算において売上を前倒し計上していた」という不祥事が発覚

▶要因は「コンプライアンス意識の欠如、内部統制の甘さ、厳しい達成文化など企業文化に起因するもの、プレッシャーやコロナ禍の環境変化など」とされる(当社IR資料より)

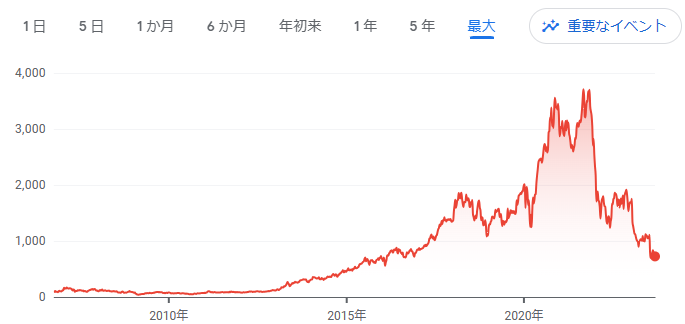

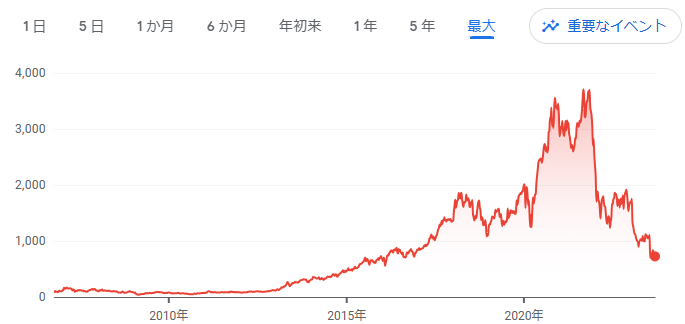

株価チャート:短期では下落トレンド、長期でも不祥事発覚以降に低迷

↑は日本M&AセンターHDの株価推移(1年チャート)です。

2023年に入ってからズルズルと株価を下げており、1年チャートの中でも直近は最高値の半分以下まで落ち込んでいます。

2024/3期の第1Q決算発表(売上・利益ともに前年を下回った)を受けて、2023年7月以降は一段と下げていますね。

↑は日本M&AセンターHDの長期の株価推移です。

2021年の終わり頃まで株価成長が続いていましたが、ちょうど不祥事(売上の前倒し計上)が発覚した頃から急激に下げています。

そのまま株価は低位で推移しており、直近の株価は過去5年間でも最低水準です。

2127 日本M&AセンターHDの「決算(業績推移)」

ここからはこれまでの業績推移を見ていきましょう。

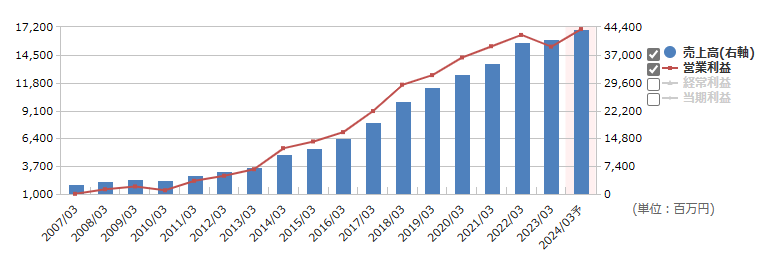

売上高・営業利益は右肩上がり

売上高は順調に伸びており、きれいな右肩上がりとなっています。

営業利益も概ね順調に伸びており、2023/3期で減益となっているものの、2024/3期では再び増益予想となっています。

売上と営業利益の推移については申し分ないですね。

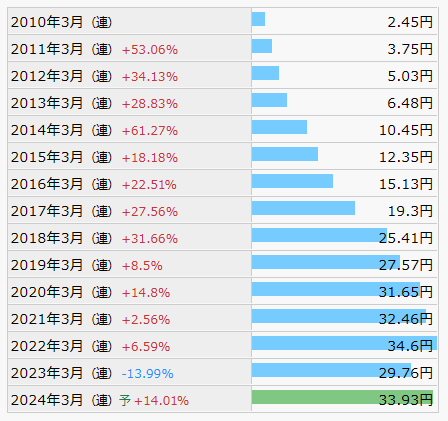

EPSも概ね順調だが、直近はやや足踏み

EPSも長期的には成長傾向。

とはいえここ数年は伸び悩んでいますね。

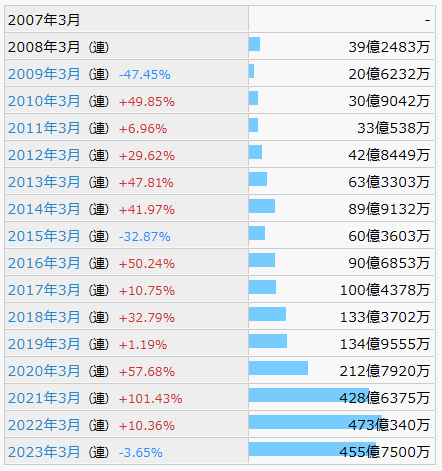

現預金も増加傾向

現預金も長期的には増加しています。

直近のキャッシュは過去推移からすれば潤沢なようです。

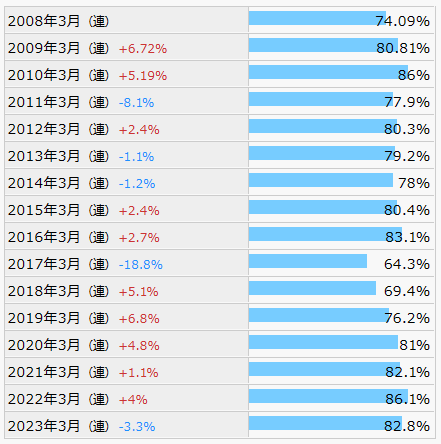

自己資本比率はかなりの高水準

自己資本比率は80%を超えており、かなりの高水準。

過去推移を見ても平均して高く、財務面は好印象です。

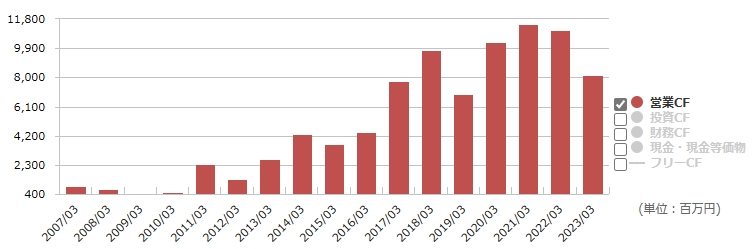

営業キャッシュフローはやや頭打ち

営業キャッシュフローはここ10年超プラスで推移しており増加傾向です。

ただ直近は頭打ち感もあります。

私見ですが日本企業はキャッシュフローが弱い傾向にあるため、日本M&AセンターHDは比較的マシな印象です。

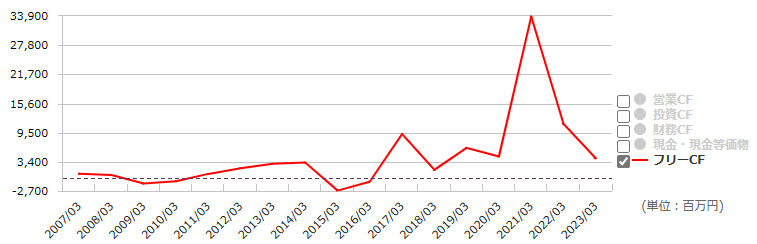

フリーキャッシュフローはマイナスがやや目立つ

フリーキャッシュフローは2017/3期以降はプラス圏で推移しています。

とはいえきれいな増加傾向というわけでもなく、ぼちぼちといったところでしょうか。

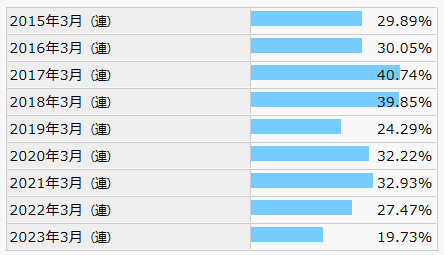

営業CFマージンは低下傾向で芳しくない

営業CFマージンは低下傾向であまり芳しくないですね。

過去には40%超の年もあり日本企業にしては相当の高水準でしたが、直近では20%を切っています。

2127 日本M&AセンターHDの「配当・株主優待」

配当投資家として気になる「配当や株主優待」についてです。

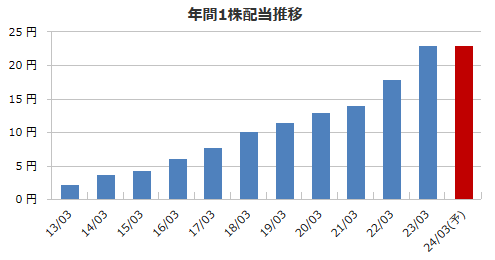

配当推移:増配傾向が続く

配当金の推移です。

増配が続いており、これまでは非常に良好な推移でした。

ですが現在進行中の2024/3期では予想配当が前期(2023/3期)と同じです。

このままだと連続増配がストップしてしまいますが、今後変更があるかどうか要注目ですね。

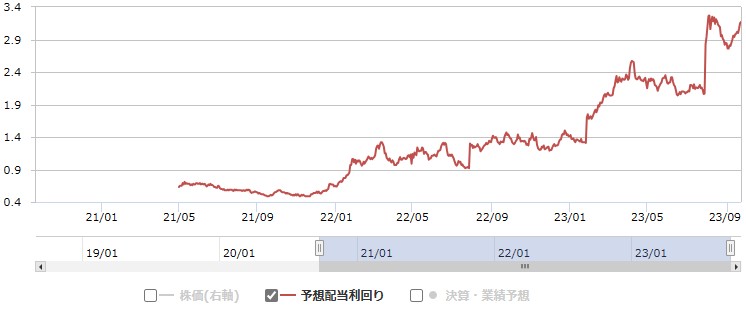

配当利回りの推移:直近は高め

予想配当利回りは2021年から0%台~1%台で推移していました。

ところが株価の下落を受けて、2023年からどんどんと配当利回りが上昇しています。

直近では3.00%を超えてきていますが、ここ数年ではかなり高い配当利回り水準です。

連続増配年数:13年

13年(2011/3期~)

2023年に発表され一時話題となった日経連続増配株指数の構成銘柄として採用されています。

日本株の中では比較的増配実績のしっかりした銘柄といえるでしょう。

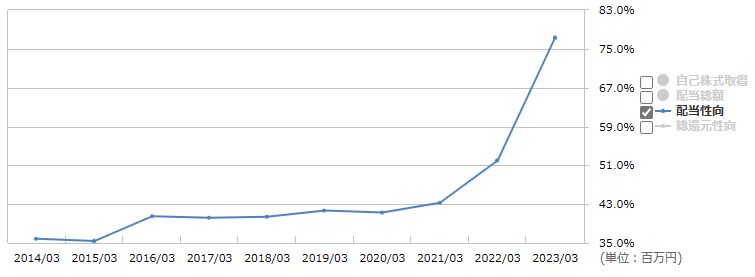

配当性向:直近ハイペースで上昇

配当性向は直近の2023/3期で70%超とかなり高くなっています。

これは配当政策「配当性向60%水準」によるものと思われますが、配当投資家としては少々持続可能性に不安を抱く水準です。

配当政策(株主還元方針):配当性向60%水準を継続

配当性向60%水準を新中期経営目標期間中(~2028年3月期)継続

日本M&AセンターHDののIRページ「第32回定時株主総会 プレゼンテーション資料」より

配当政策は「配当性向60%水準の継続」です。

13年という連続増配実績を有する当社ですが、IRページの資料を見る中では「連続増配」や「累進配当」、「安定配当」といった文言は見かけませんでした。

株主優待:あり(魚沼産コシヒカリ5kg)

✓「100株以上かつ1年以上継続保有」で魚沼産コシヒカリ5kg

✓権利確定月:3月

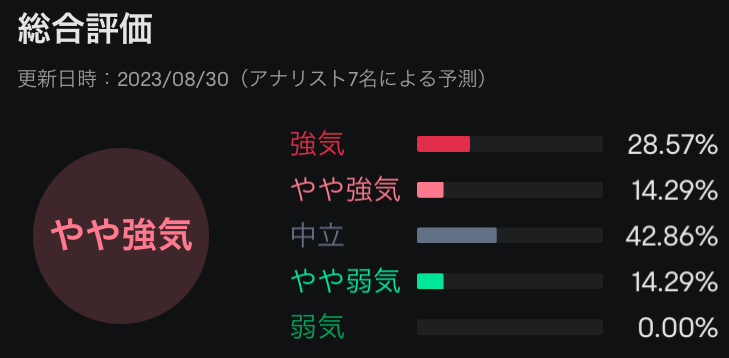

アナリスト評価:強気(2023年8月時点)

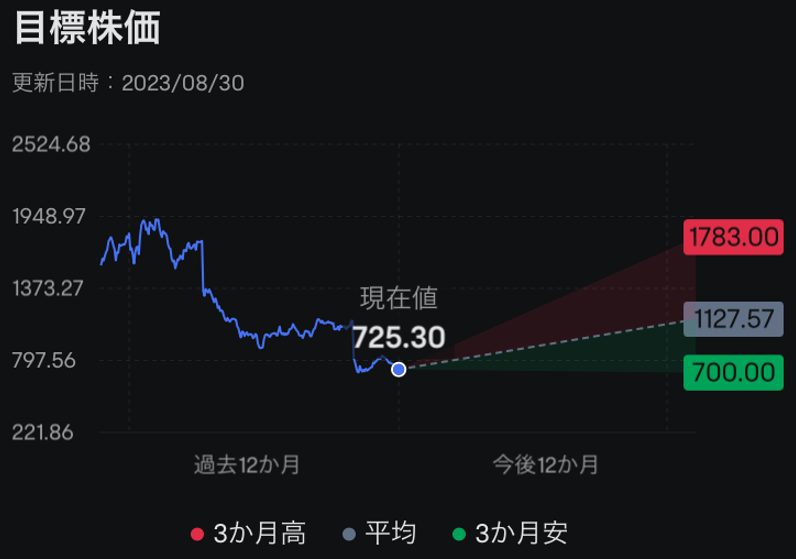

ここでは日本M&AセンターHDの「アナリスト評価」と「目標株価」を見てみますが、参考程度に眺めるぐらいの温度感が良いと思います。

アナリスト評価:やや強気

アナリスト評価では7名による総合評価で「やや強気」。

ただ評価がばらついていることを考えると、判断の難しい局面なのだと思います。

目標株価:現在化の株価から55.4%の上昇

目標株価は今後12カ月で「1127.57円」。

現在の株価725.30円からは「55.4%の上昇」とかなりの上昇幅です。

私自身はアナリスト評価や目標株価はほとんど参考にしません。

ですが「アナリストがどういう目線の評価をしているのか」知っておいても損はないと思います。

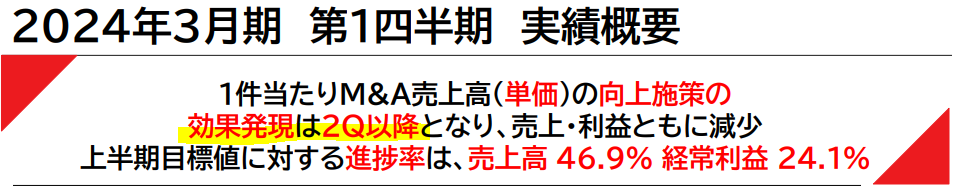

トピック:2024/3期決算の動向に注意

株価の低迷が続き、PERや配当利回りなどの指標的には割安にも見える日本M&AセンターHDですが、今後の決算の行方には注意しておいた方が良さそうです。

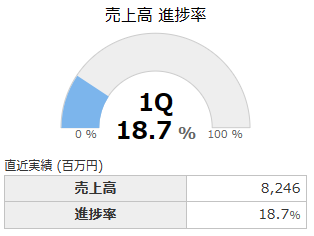

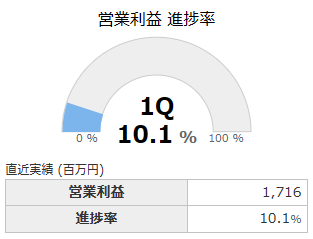

2024/3期の第1Qの決算はあまり芳しくなく、株価もネガティブに反応しました。

第1Q時点では売上高、営業利益ともに進捗状況はよくありません(↑)。

ただ当社決算発表資料(↓)では「第2Q以降に挽回」ともとれる内容となっています。

目先は判断が難しい局面と思われるため、四半期決算の様子を追いつつ、慎重な投資判断が求められそうです。

まとめと雑感:割安にも見えるが判断が難しい銘柄か

以上、日本M&AセンターHDについて調べてきました。

あらためてポイントだけまとめると次のとおりです。

✓独立系のM&Aコンサルティング会社で、中堅・中小企業のM&A仲介で業界最大手

✓2021年12月に「四半期決算において売上を前倒し計上していた」という不祥事が発覚し、その頃から長期の株価低迷

✓配当利回り:3.15%(2023/9/21時点)

✓配当性向:70%超とかなり高い水準

✓連続増配年数:13年(日経連続増配株指数の採用銘柄)

✓株主優待:あり(魚沼産コシヒカリ5kg)

✓配当政策:配当性向60%水準の継続

✓業績は売上高、営業利益ともに成長傾向で良好

✓直近のPER、PBRは過去5年のレンジのいずれも下限

✓過去の配当利回り、PER、PBR水準からすれば「現在の株価は割安」に見えるが、2024/3期決算の動向、コンプライアンス、配当性向など不安要素もあり判断が難しい

私が当社に関心を持ったのは「日経連続増配株指数の採用銘柄でありながら直近で大きく下げている銘柄」という理由からでした。

しばしば「高年収の企業ランキング」といったもので見かける企業だったため、「優良企業ならチャンスでは」と考えてのことです。

しかし実際に調べた後の感想は、投資判断がかなり難しい、というもの。

リスク許容度高めの逆張り投資なら面白そうですが、私のように長期的な安定感を期待する場合には相性が悪そうです。

優待銘柄として割り切って100株だけ保有するというのも手かもしれませんが、どうでしょうか。

この記事は私の銘柄分析のログを残すために作成しているため、主観的な内容が多くなっています。当社への投資を検討する際は、ご自身の投資方針に照らして判断なさってください。

以下ではもう少し個人的な感想を雑多に書いていきます。

*銘柄分析で参考にしたサイト・アプリ

- 日本M&AセンターHD(公式HP)

- マネックス証券の銘柄スカウター

- IR BANK

- moomoo証券(投資情報アプリ)

雑感:日本M&AセンターHDとリクルートが少しダブって見える、など

最後に当社を調べていた中で抱いた、より個人的な感想を書いていきます。

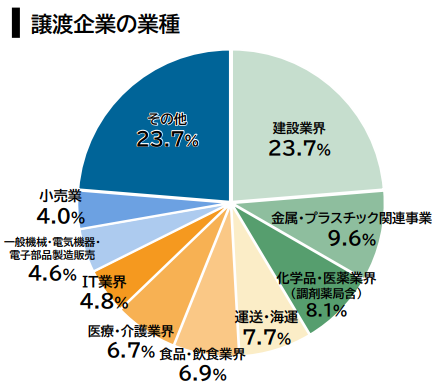

農業系の案件はあまりない?

M&Aの仲介案件の内訳(↓)として「業種」に注目した時、私も属する「農業・畜産業」がほとんど出てきませんでした。

農業界も多分に漏れず高齢化が著しく、後継者不足が深刻な業界です。「黒字経営で営農ノウハウも確立しているが、後継者不在で廃業に」という経営体が数多くあります。

そうした「もったいない」と思える部分に日本M&AセンターHDのようなM&Aコンサルが食い込んだら需要はありそうな感じもしますが、少なくとも当社実績に占める割合はほとんどないようです。

農業は人間関係が複雑だったり、「代々の農地が云々…」といったこともあったりしますから、仲介をしにくい特性があるのかもしれません。

ただ事業承継が上手くいかなくて農業界全体が下降していく、という感じはこの業界の中にいるとひしひしと感じます。

ビジネスチャンスとして成立して農業界のM&Aが活発化すると、業界のためにも、日本のためにも良いんじゃないかということは漠然と思ってしまいます。

一酪農家としての見解ですが、農家に近いとされているJA系統には事業承継やM&Aのコンサル機能は求められません。行政の動きも鈍いですから、やはりビジネスとして農業界のM&Aが活発化する機運が高まることが期待されます。

日本M&AセンターHDにリクルート的な危うさを感じる

この記事を作り始めるまで、日本M&AセンターHDの不祥事については知りませんでした。

ですが不祥事の内容とその要因とされるもの、代表者の言葉、などを見ていると過去の「リクルート」の姿がダブって見えてきました。

リクルートについては創業者である江副浩正氏について書かれた書籍(↓)でその歴史を知ったのですが、「熱量や合理性はすごいものの、コンプラ意識の低さなど危うさも孕む」という特徴が少なくとも過去にはありました。

リクルートの危うさが現実のものとなったのが、政財界を巻き込んだ大事件「リクルート事件」。

その姿が、日本M&AセンターHDの不祥事の顛末を見るにつけ重なって見えてきた、という感じです。

論語と算盤の、算盤に偏重しているイメージでしょうか。

IR資料を見ていても「徳」にかかわる記述があまり見られませんでした。

リクルートや日本M&AセンターHDに対して私の中では「効率、合理性、資本主義の申し子、…」といったフレーズがぼんやりと浮かんでくるのですが、個人的にはこうした企業への投資は相性が悪いと判断しています。

成長期待とともに危うさも引き受けるような気がしてしまい、保有していて落ち着かないからです。

優待株として100株だけ保有するのは「アリかな」とも思うのですが、それもすぐには踏ん切りがつかない程度には迷ってしまいます。

このままいくと連続増配がストップする

私が日本M&AセンターHDに注目した大きな理由の一つが「連続増配銘柄」でした。

ここまで13年連続増配と日本株の中では良好な実績ですが、2024/3期は前期と同じ配当額の予想となっています。

このままいくと連続増配年数が13年でストップしてしまいますが、どうなるでしょう。

配当政策には増配や配当維持についての言及がありませんから、会社として増配にこだわっているわけではないのかもしれません。

私は高配当&連続増配株を選好しているため増配が続いて欲しいのですが、これまでのフェーズとはやや異なる転換期を迎えている印象もあるため、配当性向が既に高いこともありますし、配当額は維持となるでしょうか。

今後の決算発表に要注目ですね。

底値はどこになるのか

株式投資の格言の一つに「半値八掛け二割引」があります。

天井を打った後に下落局面へ入った場合、底の水準がおよそ1/3程度(=高値×0.5×0.8×0.8=0.32)になる、というものです。

特に根拠はないようで、おおよそ経験則によるものだと思われます。

とはいえ妥当性もそれなりにあるために、格言として残っているはずです。

さてこの「半値八掛け二割引」を日本M&AセンターHDに当てはめて考えてみたいところですが、既に目安となる1/3を大きく割ってしまっています。

急激な下落が始まる直前の高値は3,700円程度(2021年11月)です。

その1/3というと1,233円。

ところがこの記事の作成時点の株価は729円と、直近高値3,700円の約20%、1/5まで既に下落しています。

果たして一体どこで底を打つのか。

私が日本M&AセンターHDを調べて「これだけ下がっていても投資判断が難しい」と感じたのは、底の目安が自分でも上手く見つけられない、という点にあります。

私の中の選択肢は

- 優待株として割り切って100株のみ保有(長期目線で保有)

- 逆張り投資として短中期目線で保有(メイン口座とは別の証券口座で管理)

- 投資は見合わせる

の3つ。投機的な目線ではおもしろさを感じるものの、配当投資家として見る場合には不安を拭いきれないといったところです。

日本株に投資するなら自分でも銘柄分析はしておきたい

本記事では日本M&AセンターHDについて私なりの銘柄分析をまとめてきました。

こうした「自分が気になる銘柄」を分析できるツールは何か使っているでしょうか?

日本株へ投資するなら、自分でも簡単な銘柄分析をしてからにすることをおすすめします。

理由はいざという時に「焦って売買をしない」ようにするためです。

誰しも経験することだと思いますが、焦って売買してもロクなことになりません。

私自身の反省もありますが、「なぜこの銘柄を保有するのか」自分なりに分析して納得していないと、相場のちょっとした変動でスグ不安になってしまいます。

とはいえ

銘柄分析を自分でした方が良いのは分かるけど、

時間がないし、やり方もわからない

という人も多いと思います。

そんな時は投資情報アプリmoomoo証券(ムームー)も選択肢の1つです。

この記事の作成時にも使いました。

「どこかで見たことがある」という人も最近では増えてきたと思いますが、米国のNASDAQに上場するFUTU(フツ・ホールディングス)による次世代金融情報アプリです。

口座開設していなくても投資情報アプリとして利用可能(スマホ・PCの両方に対応)。

無料ですが、アプリ一つで日本株を簡単に調べられるため気に入っています。

ポイントは次のとおり。

❶シンプルな銘柄分析ならこのアプリ1つで可能

❷無料

❸売上高、営業利益、EPS、配当金の推移などを簡単に確認できる

❹テクニカル分析(弱気~強気シグナル)など売買タイミングを考えるためのデータが多い

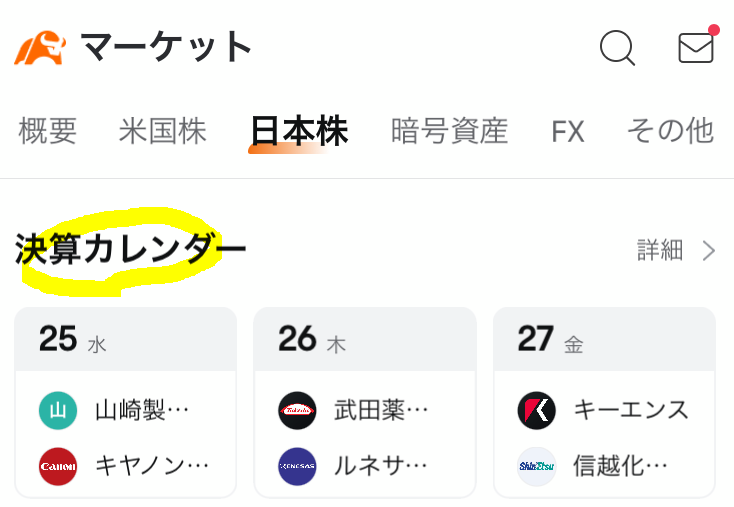

❺決算カレンダーが見やすくチェック漏れを防ぎやすい

❻NASDAQ上場企業によるアプリであり安心して使える

アプリを使う際にはアカウントを作る必要がありますが、メールアドレスのみで作れるため個人情報が気になる人でも安心です。

「気になった銘柄の分析記事」がいつもあるとは限りません。

仮に見つかったとしても情報の漏れがあるでしょうし、自分でも調べて納得できるのが一番ですよね。

このアプリだけで分析はバッチリとはいえませんが、気になった銘柄をサッと調べるには最適です。

それだけでもその銘柄の「あり・なし」を大まかに判定できます。

焦って売買して後悔することがないよう、ぜひ試してみてください。

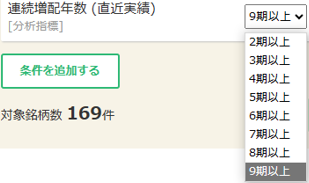

日本株の連続増配銘柄を探すのに苦労したことはありませんか?

マネックス証券の銘柄分析ツール「銘柄スカウター」を使うと連続増配株を簡単に探すことができます。

✓スクリーニング条件に「連続増配年数」がある(貴重!)

✓利用料は無料

✓マネックス証券に口座開設している人のみ使えるが、入金は0円でも使える

私は楽天証券をメイン口座としていますが、「銘柄スカウターを使いたい」という理由だけでマネックス証券に新たに口座を開設しました。

連続増配株を探すなら

❶日経連続増配株指数の構成銘柄チェック

❷マネックス証券の銘柄スカウター

の併用がベストだと思います。

あわせて読みたい関連記事

↓おすすめの投資本を10冊紹介した記事です。「日本の高配当株投資」をするなら読んでおきたい1冊も含んでいます。日本M&AセンターHDを高配当株という目線でチェックしている人なら参考になると思います

↓「楽天証券メインの私」がマネックス証券に新たに口座を作った理由3選を紹介している記事です。マネックス証券に無料で口座を作っておくと、入金しなくても日本の高配当株投資をするなら使った方が良い銘柄分析ツールを使えます。もちろん日本M&AセンターHDも、ラクに深く銘柄分析できます

↓日本の「連続増配株を探す方法」についてまとめた記事です。日本M&Aセンター以外にも連続増配株を投資先として検討したい時には参考になると思います

↓日本の高配当株「クミアイ化学工業」について銘柄分析した記事です。日本M&AセンターHDよりは連続増配歴が短いですが、業績や増配に勢いがあり、今後に要注目の銘柄です

↓「毎月分配」の東証上場ETFを3銘柄紹介している記事です。「より配当にフォーカスした投資がしたい」という時に知っておいて良い銘柄といえるでしょう

、2865(東証版QYLD)、2866(東証版PFFD)の比較-1-160x90.jpg)