※2023年9月更新

米国高分配ETFとして人気のQYLDとJEPIを、実際に両方購入してから1年以上が経ちました。

QYLDとJEPIのどちらも高分配という点が強調されて人気ですが、

- QYLDとJEPIって実際のところどうなの?

- QYLDとJEPI、どちらが良いんだろう?

と思う方も多いのではないでしょうか。

そこで、この記事では

- QYLD、JEPIを実際に保有して感じたメリット・デメリット(リスク)

- QYLDとJEPIの将来性

- QYLDとJEPIを比較した感想(結論:QYLDよりもJEPIがおすすめ)

- QYLDに投資するなら要チェック→2865グローバルX NASDAQ100・カバード・コール

について説明します。

ポイントだけ先に書いておくと、

- 【分配金利回り】 QYLD > JEPI

- 2023年9月8日時点の分配金利回り:QYLD→9.82%、JEPI→9.69%

- 【値動きの安定性】 JEPI > QYLD

- 【経費率】 JEPI > QYLD

- JEPI→0.35%

- QYLD→0.60%

- 【トータルリターン】 JEPI > QYLD

- 【総合評価】

- 分配金利回りが十分な水準で

- 値動きも比較的安定しており

- 経費率も相対的に低く

- トータルリターンも優れる

- JEPIの方がバランスが良く比較的安心して保有できる

です。

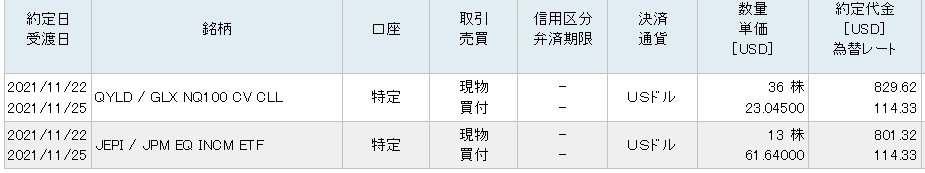

なお、↓の画像にあるとおり、私自身は2021年11月よりQYLDとJEPIの両銘柄を保有していますが、比較の結果2022年10月にJEPIへ追加投資をしています。

QYLDを保有して感じたメリット2つ

- 投資額に対して分配金が多い

- 毎月分配で毎月うれしい

QYLD・メリット①投資額に対して分配金が多い

まず期待通りですが、QYLDは分配金が多くて良いです。

先の画像にあるように、私はQYLDを36株(投資額約10万円)保有しています。

この1年間、だいたい毎月5ドルを税引き後の分配金として受け取っています。1ドル140円換算で700円です。年間だと8,400円になります。

10万円をQYLDに置き換えたことで年間8,400円の分配金が得られると、率直にうれしいです。

ただし、後述するように株価の値下がりリスクはしっかりあるので、買値が非常に重要です。

言い換えると、ことQYLDに関しては高値圏での投資は後悔に繋がりやすいため、「今なら割安だ」と自分で納得できるタイミングでのみ投資をした方が良いということです。

その点私は失敗していますので注意を喚起したいですね。

(2023年9月追記)

2023年も毎月4ドル台の分配金を受け取り続けており、「分配金の安定感」は良好な印象です。

QYLD・メリット②毎月分配で毎月うれしい

毎月分配というのもやはり大きなメリットとして感じます。

日本株が年2回、米国個別株が年4回という配当が多い中、QYLDは毎月分配金がもらえます。

しかも元々の分配金利回りが高率なので、毎月と小分けになってもそれなりの分配金です。

毎月分配金が入ってくると、こまめに恩恵を感じるため保有を続けたくなります。

QYLDを保有して感じたデメリット4つ

一方、QYLDについて感じたデメリットとして次の4点があります。

- NASDAQ100指数が下落するとしっかり値下がりする

- 案外ボラティリティが大きい

- 値上がり幅はかなり限定的

- 経費率が0.6%とやや高めであることが保有中に気になる

QYLD・デメリット①NASDAQ100指数が下落するとしっかり値下がりする

↑は2023年9月8日時点の5年チャート(騰落率)。

QYLDは黄色の線で、その対象指数であるNASDAQ100は青色の線です。

どうでしょう。

①2020年のコロナショック、②2022年の利上げによる米国株の下落、のいずれもQYLDはNASDAQ100指数と同じように、しっかりと値下がりしています。

QYLD・デメリット②案外ボラティリティが大きい

保有してみて意外だったのですが、QYLDの株価は思っていたよりも大きく変動します。

この株価の安定感のなさが最大のデメリットだと感じています。

「心穏やかに高分配金を享受したい」という人にはかなり気になるデメリットといえるでしょう。

分配金を毎月もらうことが楽しみで投資をしたのに、株価のボラティリティが大きく、日々の値動きが気になってしまっては手放しでは喜べないですよね。

QYLD・デメリット③値上がり幅はかなり限定的

QYLDのデメリット3つ目は「株価上昇力の弱さ」です。

先ほどと同じ↑のチャートを見てわかるように、NASDAQ100指数が大きく上昇してもQYLDはそれほど値上がりしていません。

2020年のコロナショック後と、2023年に入ってからの値動きを比較すると特にわかりやすいですね。

QYLDにキャピタルゲインは期待しない方が良さそうです。

いくらインカムゲインが良くても、キャピタルで損をしていっては「トータルで見てどうなのか」ということになりかねません。

せっかくリスクを取って高分配ETFに投資をしたのに、インカムゲイン+キャピタルゲインで収支トントンになっていたら、リスクがある分定期預金よりも質の悪い運用となってしまいます。

QYLDを保有していて感じるのは、株価は下がりやすいけれど、上がりにくいということです。

投資を検討している方には、買値が重要だということを改めて強調しておきたいですね。

QYLD・デメリット④経費率が0.60%とやや高めであることが保有中に気になる

QYLDの0.60%という「経費率の高さ」も気になります。

投資の勉強をすると「経費率や信託報酬が高いものには手を出すな」ということが、あちこちでいわれていますよね。

そうした知識を前提にQYLD(経費率:0.60%)を保有していると、何かにつけてちょっと嫌な感じがします。

「毎月の高分配はありがたいけれど、一方でコストが確実にパフォーマンスを毀損している。」そんな気持ちになるからです。

気になる人には馬鹿にできないデメリットです。

JEPIを保有して感じたメリット4つ

- 投資額に対する分配金は良い水準

- 毎月分配で毎月うれしい

- 値動きが比較的落ち着いている

- 株価が上がる時はちゃんと上がる

JEPI・メリット①投資額に対する分配金は良い水準

JEPIは当初約10万円を投じて13株保有していました。

1年間、だいたい毎月4ドル台~5ドル台を税引き後の分配金として受け取っています。1ドル140円換算で600円前後ですね。年間だと7,000円強になります。

10万円投じて年間7,000円強の分配金が得られるとなると、やはりうれしいです。

体感的な話ですが、投資額に対して思っていたよりも分配金利回りは良いです。

JEPI・メリット②毎月分配で毎月うれしい

毎月分配金が得られて、毎月うれしさを感じられるという点はQYLDと同様ですね。

シンプルにうれしいです。

JEPI・メリット③値動きが比較的落ち着いている

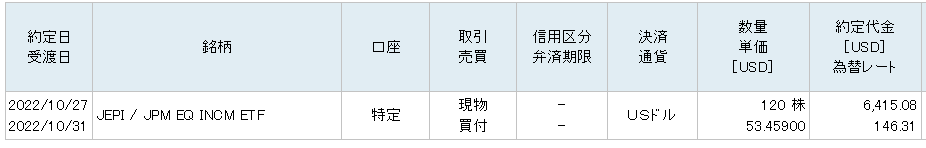

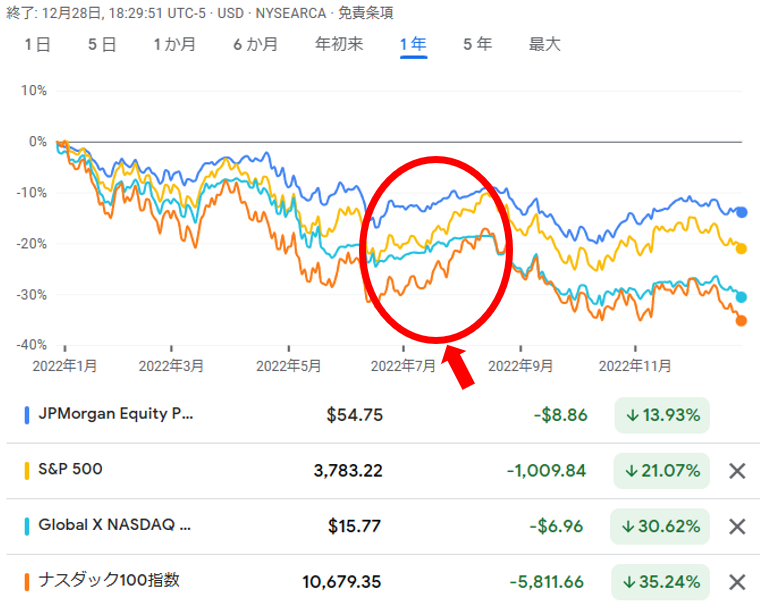

↑は米国株相場が大きく下落した2022年の1年チャート(騰落率)です。

QYLDは水色の線で、JEPIは青色の線ですね。

JEPIは黄色の線のS&P500よりも、2022年の下落相場では下落の程度が抑えられており、踏ん張っています。

2022年の米国株が軟調となった主因がFRBの金融引き締めなので、S&P500よりもグロース株の多いNASDAQ100やQYLDの方が下落幅は大きいです。

それでもこのチャートから判断すると、QYLDと比較して相対的に安定感があるのはJEPIですね。

実際にQYLDとJEPIを保有し毎日の値動きを見ている私の体感としても、やはりJEPIの方が安定感があります。

分配金を得るために中長期で保有する前提ならば、値動きに安定感があるのはやはり重要です。

JEPI・メリット④株価が上がる時はちゃんと上がる

そして株価の上昇場面では、JEPIはS&P500よりも緩やかながらちゃんと値が上がっています。

QYLDと比べてみても、上昇局面での株価の上がり方は良好です。

高分配金をもらえることはもちろん大事ですが、それと同時に「株価も含み損にはなっていてほしくない」という人の方が多いでしょう。

QYLDは高値で買ってしまいその後下落した場合、挽回できるか期待が持ちにくいですが、JEPIならまだQYLDよりはマシだと考えられそうです。

JEPIを保有して感じたデメリット(リスク)

JEPIを保有していて、大きなデメリットは今のところ感じていません。

2022年の軟調な米国市場にあって、JEPIもS&P500と同様に株価が下落しています。

ですが、その下落率はS&P500よりも抑えらています。

ただし、今後留意しておくべきリスクはちゃんとあります。

- 設定からそれほど期間が経っていないため、分配金が高水準で推移し続けるかには注意が必要

- S&P500が持ち直していくときに、どの程度その値上がり幅に追随していけるか

- 過去データが積み上がっていないため暴落局面での値動きなどが予想しにくい

JEPIへ投資することを考えているなら、これらの点は頭に入れておきたいですね。

(2023年9月追記)

JEPIの保有から2年近く経過したことで、少し気になる点も出てきたので追記しておきます。

それは

❶S&P500と比べた時の「株価上昇力の弱さ」 *特に2023年

❷「分配金の上下」が思ったよりも大きい

という2点です。

もう少し詳しい説明は↓の記事をご参照ください

QYLDとJEPIの将来性

QYLDとJEPIの将来性について、株価と分配金の過去推移から考えてみます。

| QYLD | JEPI | |

|---|---|---|

| 株価 | 右肩下がりの覚悟が必要 | S&P500とある程度は連動しそう |

| 分配金 | 安定的に推移しそう | 概ね安定的に推移しそう(やや波あり) |

あくまで過去推移からの考察になりますが、QYLDもJEPIも分配金には概ね安定感を期待できそうです。

ただQYLDの方が分配金の波は小さくより安定感を感じます。

一方で、株価については、QYLDはキャピタルロスの覚悟が必要。JEPIはキャピタルゲインもロスも両方あり得るといえそうです。

↓各銘柄の将来性について、それぞれの銘柄分析記事にてもう少し詳しくみています

QYLDとJEPIを比較した感想<結論:JEPIがおすすめ>

ここまで主にQYLDとJEPIのメリット・デメリットについて、実際に両銘柄を保有しての所感を書いてきました。

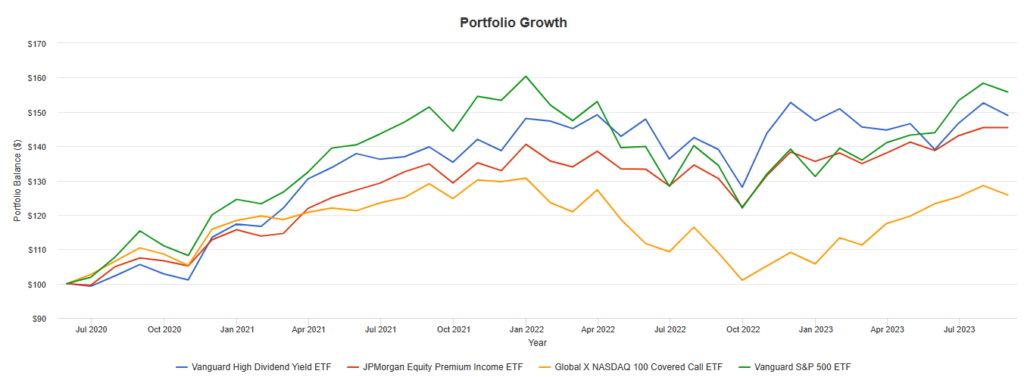

では実際のリターンは、QYLDとJEPIを比較するとどうなのか。

ここでは「QYLDとJEPIの配当込みのトータルリターン」を、高配当株ETFの代表格「VYM」、S&P500連動の「VOO」を加えて比較してみます。

QYLDとJEPIのトータルリターン比較

比較対象期間は(JEPIが設定されてからの)2020年6月から2023年8月までです。

JEPIが設定されてからの期間で比較すると、

VOO > VYM > JEPI >> QYLD

となっていることが分かります。

- 比較対象期間が3年ちょっと短いこと

- 2023年8月末時点という一場面を切り取った評価であること

には注意が必要ですが、一つの参考にはなるでしょう。

結論

ところどころでQYLDとJEPIの比較もしているので分かるかもしれませんが、両銘柄を2年近く保有してみた私としては、結果的にJEPIを選好しています。

- 【分配金利回り】 QYLD > JEPI

- 2023年9月8日時点の分配金利回り:QYLD→9.82%、JEPI→9.69%

- 【値動きの安定性】 JEPI > QYLD

- 【経費率】 JEPI > QYLD

- JEPI→0.35%

- QYLD→0.60%

- 【トータルリターン】 JEPI > QYLD

- 【総合評価】

- 分配金利回りが十分な水準で

- 値動きも比較的安定しており

- 経費率も相対的に低く

- トータルリターンも優れる

- JEPIの方がバランスが良く比較的安心して保有できる

補足:「QYLDはやめとけ」という指摘に対する考え

ウェブ上では「QYLDはやめとけ」という指摘がよくあります。

超高分配ではあるものの、「株価が右肩下がり」だからです。

私個人の見解としては

- 必ずしも「QYLDはやめておけ」とは言えない

- 株価は確かにダメダメだが、分配金を含めたトータルリターンはプラスの傾向が続いている

- S&P500よりもNASDAQ100の強さに賭けるという人もいるとは思う

- ただし他にパフォーマンスに優れる高配当ETFがある中、「なぜQYLDを選ぶのか」が自分の中で明確になっているかは重要

です。

JEPI、QYLDが気になる方へおすすめの米国株情報源2選

JEPI、QYLDが気になりこの記事をここまで読んでくださった方なら、きっと米国株の配当投資に関心が強いかと思います。

ここで米国株の高配当投資に役立つ情報源を2つご紹介します。

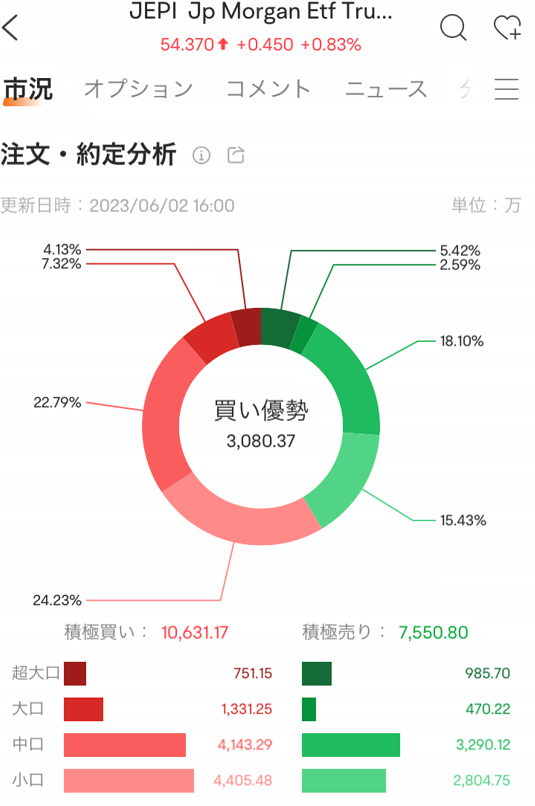

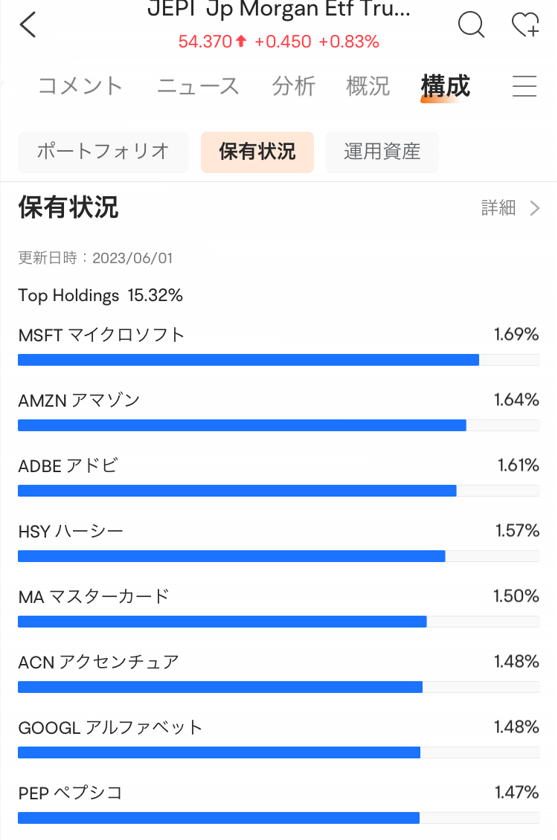

①投資アプリ「moomoo証券」

高配当株や米国のマーケットについて調べるために、色々なサイトを見て回るのが大変

という時に便利なのが、投資アプリ「moomoo証券」(ムームー)です。

「聞いたことがない」と思ったかもしれませんが、米国のNASDAQに上場するFUTU(フツ・ホールディングス)による投資アプリです。

口座開設していなくても無料で情報収集やツールの利用が可能(スマホ・PCの両方に対応)。

アプリ一つで米国株の詳しい情報を簡単に調べられるため気に入っています。

ポイントは次のとおり。

❶無料で情報集に使え、アプリの評価も高い

❷配当利回りランキングで高配当銘柄を簡単に探せる

❸テクニカル分析(弱気~強気シグナル)など個別銘柄の売買タイミングを考えるためのデータが多い

❹個別銘柄の決算データ(売上高、営業利益、EPSや配当金の推移など)を簡単に確認できる

❺DOW JONESなどのニュースが読め、マーケットの動向を掴みやすい

❻NASDAQ上場企業によるアプリであり安心して使える

アプリを使う際にはアカウントを作る必要がありますが、メールアドレスのみで作れるため個人情報が気になる人でも安心です。

私自身も利用していますが、米国高配当株を選好する方には情報源の一つとして便利ですよ。

気になった銘柄についてしっかり調べた後に投資をすれば、相場が急変した時に焦って売り急ぐことを避けやすくなります。

とはいえ、調べるのにあまり時間をとられたくないというのが本音ではないでしょうか。

moomooを使えばアプリ一つで「詳細な銘柄分析をラクに」できますよ。

②無料レポートで「強い米国株25銘柄」を知る

色々な高配当銘柄を知っておきたいのに、どうやって調べたら良いかわからない

という時に便利なのが Weiss Ratingsです。

米国で50年以上の歴史を有する投資格付機関。

無料レポートやメールマガジンで米国株について情報を集められます。

ポイントは次のとおり。

❶今なら『最高ランク米国株トップ25銘柄』というレポートを無料ですぐに読める

▶1万銘柄以上から選ばれたトップ0.1%の「強い米国株」

▶レポートで紹介される銘柄は時々変わるため、今の25銘柄は今しか知ることができない

❷25銘柄には米国高配当株&米国グロース株のそれぞれがバランスよく含まれている

❸日本で生活しているだけではよほど知ることができない銘柄が多い

❹メールアドレスの登録のみで読める

▶私用のアドレスを登録するのに抵抗感があれば、適当なフリーアドレスでも大丈夫

❺毎回メールマガジンの最後に配信停止のリンクも載っているので、合わなければすぐに登録を解除できる

私は米国の高配当株についてそれなりに知っているつもりでしたが、レポートでは初めて見る銘柄ばかりでした。

高配当株投資をするなら「より多くの高配当株を知っておきたい」という人が多いと思います。

ですが0から米国の個別銘柄を探すのはやはり大変。

無料レポート『最高ランク米国株トップ25銘柄』を読めば、なかなか自力ではたどり着けなかった高配当株を見つけられるはずです。

電車の中や病院の待合室で暇な時、休日のスキマ時間の読み物としてもちょうど良いと思います。

今後の方針や雑感

①QYLDは売却予定、JEPIは継続保有

両者とも余裕資金の一部を充てて購入したものです。

毎月の定期積立枠から購入したものではないため、保有していてあまり満足度の高くないQYLDについては今後含み益が少しでも生じた際に売却する可能性が高いです。

JEPIについては「なかなか悪くないぞ」という印象が強いので当面は保有し続けます。

利回りも悪くないというか絶対額でみればかなり良い方ですし、S&P500にある程度連動して値上がりすることも期待できそうです。

懸念があるとすれば分配金が良好な水準で今後も出続けるかどうかという点でしょうか。

両者のトータルリターンを比較した結果、QYLDよりもJEPIの方が良好な過去推移であったことも私の印象を補強しています。

(2022年10月追記)受取配当金を早期に増やしたいという個人的な事情により、2022年10月下旬にJEPIに日本円で約94万円分の追加投資をしました。

②QYLDもJEPIも債券的な役割は期待できない

また、1点加えておきたいのは、QYLDもJEPIも債券に似た安定性というのは期待してはいけないということです。

私が投資を決めた時は、「債券的な役割=安定した値動きに安定した分配金」も少しばかり期待していました。

ですが、実際に保有してみるとQYLDもJEPIも、NASDAQ100やS&P500の変動に合わせて値がそこそこ動くことを実感したためです。

③(2022年10月追加)QYLDよりも2865を要チェック

QYLDへの投資を検討している方に情報提供です。

東証版のQYLDが2022年9月末に設定されています。

「2865 グローバルX NASDAQ100・カバード・コール」です。

まだ設定から間もなく、値動きや分配金推移に未知の部分が多いため慎重さも必要ですが、QYLDへの投資を検討する場合はこちらも候補に入れると良いと思います。

東証上場ETFのため、QYLDへ投資するのと比べて、ドルを用意するための為替手数料が不要であったり、売買手数料面で有利なことが期待できます。

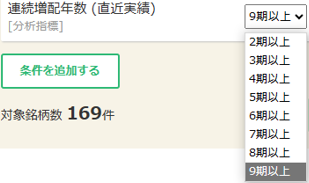

「米国株の連続増配銘柄」を探すのに苦労したことはありませんか?

マネックス証券の銘柄分析ツール「銘柄スカウター」を使うと連続増配株を簡単に探すことができます。

✓スクリーニング条件に「連続増配年数」がある(貴重!)

✓利用料は無料

✓マネックス証券に口座開設している人のみ使える

私は楽天証券をメイン口座としていますが、「銘柄スカウターを使いたい」という理由だけでマネックス証券に新たに口座を開設しました。

連続増配株を探すのは大変です。

連続増配株を探すためにウェブサイトを何時間も調べた経験があるなら、素直にマネックス証券で「銘柄スカウター」を使った方が良いかもしれません。

「口座開設は手間だ」と感じると思いますが、最短5分ほどで申込みできすぐに銘柄スカウターを使えるため、ウェブサイトを回るよりもかえって時間を無駄にしないと思います。