2022年に入ってから株式相場が軟調に推移しています。

相場下落時の投資手法の一つが逆ピラミッディング。

相場の下落が大きくなるほど、投資額を増やしていく手法です。

最近私も逆ピラミッディングを意識して、そのタイミングを窺っています。

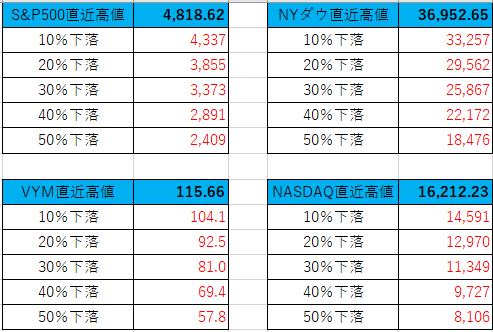

- S&P500

- NYダウ

- NASDAQ

- VYM(米国高配当ETF)

の4種類について、簡単ですが目安の数値を出したので、せっかくなのでここに残しておきます。

逆ピラミッディングとは

逆ピラミッディングは

株価の下落幅が大きくなるほどに、追加投資額を増やす手法

です。

詳しくは日本版FIREの先駆者として著名な穂高唯希さんのHPが参考になるかと思います。

目安となる具体的数値(2022/5/15日時点)

S&P500、NYダウ、NASDAQ、VYMの

- 直近高値

- 下落率に相当する水準

は次のとおりです。

2022年5月15日時点の数値としては、直近高値と比べて

- S&P500→4,023=16%下落

- NYダウ→32,196=13%下落

- NASDAQ→11,805=27%下落

- VYM→108.07=6%下落

という状況。

グロース株の多いNASDAQほど下落率が大きく、NYダウやVYMなどバリュー株が多いものほど下落率は踏みとどまっている印象です。

逆ピラミッディング活用にあたり私の思う注意点

逆ピラミッディングを活用する時に注意したいのは、

「下落している対象と、自分が投資しようと思っている対象の一致」

です。

私の場合は米国高配当株を投資のコアとしています。

例えば、S&P500やNASDAQの大幅下落をもって米国高配当株へより大きな投資をしようとすると、実は本当に買いたい高配当株はそれほど割安になっていないということが起こり得ます。

VYMの数値がS&500やNASDAQほど下落していないからです。

したがって、私の場合はVYMや場合によってはHDVや配当貴族指数などを注視しながら高配当株への加重投資をすることが必要になります。

雑感

ひとまず、各指数が最大で50%下落した場合まで数値を出してみました。

逆ピラミッディングにおける投資割合、例えば10%の下落で予定額の何%を投じるのかといった部分は個々人の想定によるのでしょう。

私の場合はコロナショックでおおよそ30%の下落だったという認識で、保守的に見積もっても今回はマイナス50%まで見ておけば十分だろうという感覚です。

米国高配当株の下落がこれから進むようであれば、下落幅に応じた追加投資を積極的に考えたいですね。